- Главная

- Новости NFP

- Резервы на выплату вознаграждения. Настройка и порядок начисления

Резервы на выплату вознаграждения. Настройка и порядок начисления

- Дата публикации: 11.07.2024

В статье продолжим разбираться с основными возможностями учета резервов по оплате труда в 1С: ЗУП и рассмотрим резервы на выплату вознаграждений.

Резервы на выплату вознаграждений

Как мы рассматривали в статье, обязанность организации формировать резерв на выплату вознаграждений так же, как и резерв на выплату отпусков, регламентируется ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» для бухгалтерского учета и ст. 324.1 НК РФ для целей налогового учета. Порядок формирования оценочного обязательства должен быть также закреплен в учетной политике организации.

Настройка резервов на выплату вознаграждений в 1С ЗУП (ред.3)

В 1С: ЗУП (ред. 3), начиная с релиза 3.1.23.165, появилась возможность формирования оценочных обязательств на годовое вознаграждение и за выслугу лет.

Порядок включения и настройки механизма учета резервов на выплату вознаграждений аналогичен порядку настройки резервов на выплату отпусков, который мы детально рассмотрели в статье.

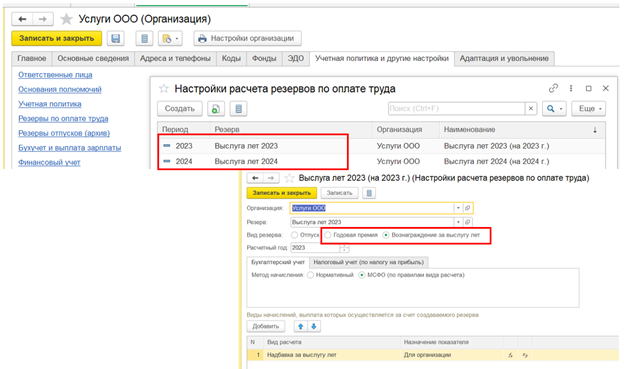

В настройках «Организации» на вкладке «Учетная политика и другие настройки» создаем новый вид резерва установив переключатель в необходимом поле «Годовая премия» или «Вознаграждение за выслугу лет». При создании настройки для заполнения поля «Резерв» необходимо создать новый элемент справочника (рис. 1). Акцентируем внимание, что каждый год необходимо создавать новую настройку резервов, наименование должно быть одинаковым, чтобы система остатки прошлого периода подвязала к новым настройкам!

Рисунок 1 – Настройка резервов на выплату вознаграждений

При создании настроек, по аналогии с резервом на оплату отпусков, необходимо указать:

— Резерв;

— Вид резерва;

— Расчетный год;

— В табличной части выбираем виды начислений, которые будут выплачиваться за счет создаваемого резерва;

— Метод начисления резерва в бухгалтерском (далее БУ) и налоговом (далее НУ) учете:

- Нормативный метод – задаем ежемесячный процент отчислений, проверяем и при необходимости меняем расчетную базу, предельную сумму отчислений, если принято решение о начислении резерва в налоговом учете;

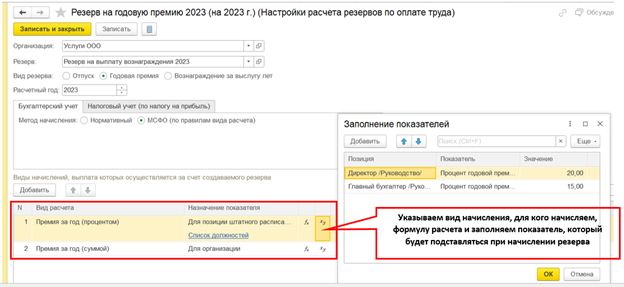

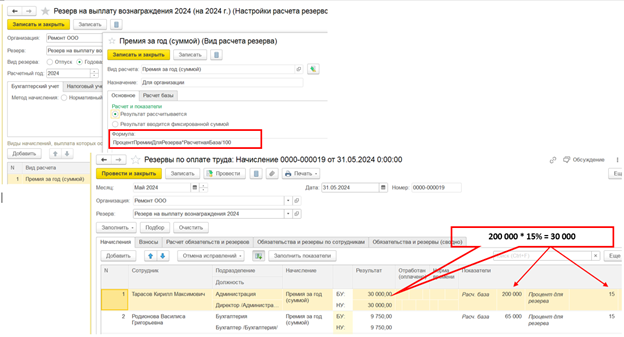

- Метод МСФО – задаем формулу расчета резерва для видов начислений, при создании формулы можно использовать существующие показатели из справочника «Показатели расчета зарплаты» или создать новые, которые сохраняются в справочнике «Показатели расчета резервов по оплате труда», здесь же можно сразу задать значение показателя, используемого для расчета резерва (рис. 2), предельную сумму отчислений, если принято решение о начислении резерва в НУ. Для разных подразделений или позиций штатного расписания можно задавать разные виды начислений.

Рисунок 2 – Настройка резервов на выплату вознаграждений метод МСФО

Начисление резерва

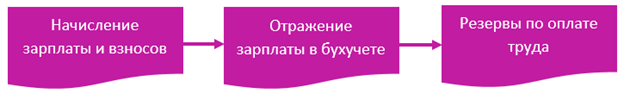

Важно: для корректного начисления и использования резерва соблюдать последовательность создания и проведения документов (рис. 3).

Рисунок 3 – Последовательность создания и проведения документов

Начисление резервов на выплату вознаграждений в 1С: ЗУП также оформляется документом «Резервы по оплате труда» с типом Начисление.

Особенности расчета резерва при нормативном методе начисления:

1. Расчет производится по формулам:

Резерв = расчетная база*процент отчислений

Резерв на взносы = взносы с расчетной базы*процент отчислений

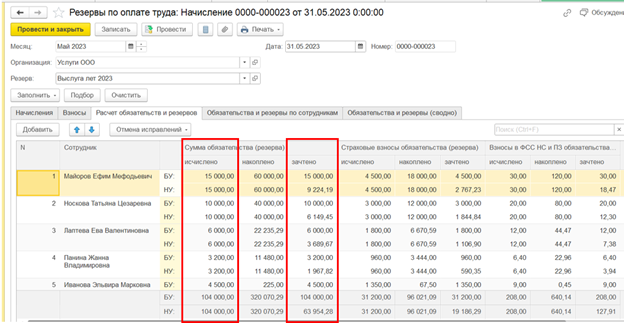

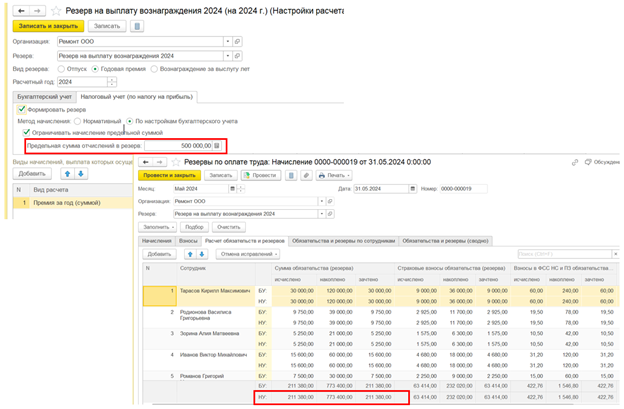

2. Накопленная сумма резерва не влияет на расчет суммы к начислению. Если предельная сумма отчислений не достигнута, то графа «Исчислено» равна графе «Зачтено». В месяце достижения предельной суммы отчислений в НУ, сумма резерва к начислению рассчитывается автоматически на сумму разницы до предельной величины (рис. 4). При достижении предельной суммы отчислений, резерв продолжает начисляться только в БУ.

Рисунок 4 – Расчет резерва к начислению в учете нормативным методом

Особенности расчета резерва по методу МСФО:

- Расчет резерва производится по формулам, указанным в настройках резерва (рис. 5).

Рисунок 5 – Расчет резерва методом МСФО

2. Расчет резерва страховых взносов выполняется исходя из фактической ставки страховых взносов с начала года.

Ставка страховых взносов = сумма взносов/облагаемую базу по взносам

3. Накопленная сумма резерва не влияет на расчет суммы к начислению. Графа «Исчислено» равна графе «Зачтено». В месяце достижения предельной суммы отчислений в НУ, сумма резерва к начислению рассчитывается автоматически на сумму разницы до предельной величины. При достижении предельной суммы отчислений, резерв продолжает начисляться только в БУ.

4. Если в настройках НУ выбран вариант расчета резерва «По настройкам бухгалтерского учета» и задана предельная сумма отчислений в резерв, то при достижении предельной суммы, резерв в НУ продолжает начисляться (рис. 6). Ошибка зарегистрирована (код 30180055), ожидаем исправления.

Рисунок 6 – Расчет резерва методом МСФО в БУ и «По настройкам бухгалтерского учета» в НУ

5. Еще одна зарегистрированная ошибка (код 30179894) — по уволенным сотрудникам накопленный резерв на выплату вознаграждений списывается в документе «Резерв по оплате труда» с типом «Начисление» в месяце увольнения.

Если уволенному сотруднику планируется выплата вознаграждения и необходимо сохранить накопленный резерв, то можно обнулить сумму списываемого резерва в графе «Зачтено» или доначислять резерв документом «Резервы по оплате труда» с типом Корректировка.

Проверка резерва

Перед проведением документа «Резервы по оплате труда» за отчетный месяц проверяем:

— данные о сохраняемом заработке заполнены по всем сотрудникам (для метода МСФО),

— по всем сотрудникам рассчитана сумма резерва, если расчёт не выполняется, то анализируем причину,

— ставку страховых взносов (для метода МСФО),

— настроенными отчетами можем проверить расчетные базы для исчисления резерва и остатки отпусков,

— по резервам рассчитанным нормативным методом проверяем, что графы «Исчислено» и «Зачтено» по БУ и НУ равны, в НУ сумма может быть не равна при достижении предельной величины, после резерв не начисляется.

При методе МСФО в БУ и НУ для резерва на выплату отпусков проверяем, что графы «Исчислено»-«Накоплено» равно графе «Зачтено», в НУ сумма может быть не равна при достижении предельной величины, после резерв не начисляется.

При методе МСФО в БУ и НУ для резерва по выплате вознаграждений проверяем, что графы «Исчислено» и «Зачтено» по БУ и НУ равны, в НУ сумма может быть не равна при достижении предельной величины, после резерв не начисляется. Если выявлены иные расхождения, то анализируем по какому из сотрудников и причины,

— данные по подразделениям и способам отражения зарплаты заполнены по всем сотрудникам.

Убедившись, что документ заполнен и рассчитан корректно, проводим его. Далее проверяем суммы резерва по отчетам:

— Остатки и обороты резервов по оплате труда,

— Резервы по оплате труда по сотрудникам.

Итоги двух отчетов должны быть равны между собой. Если выявлены расхождения, в первую очередь проверяем уволенных сотрудников, как правило разница обусловлена не полным списанием резервов по ним. Скорректировать по таким сотрудникам резерв можно либо последовательным проведением и перезаполнением документов «Отражение зарплаты в бухучете» и «Резервы по оплате труда» (если в организации разрешены исправления в уже закрытых периодах), либо документом «Резервы по оплате труда» с типом Списание или Корректировка, в зависимости от выявленной причины расхождений.

В продолжении нашей статьи мы расскажем о порядке использования резервов и отражении в бухгалтерском учете.

Если у вас возникли вопросы о настройке учёта резервов или вам требуется консультация по автоматизации бизнес-процессов в программе 1С: ЗУП, наша команда экспертов готова помочь. Мы обладаем обширным опытом во внедрении систем и автоматизации процессов и предложим вам профессиональные рекомендации по учёту в 1С, а также поможем разработать методологию учёта для успешного внедрения. Обращайтесь к нам, и мы вместе сделаем всё, чтобы ваша работа выполнялась быстрее и комфортнее.

Получите бесплатную консультацию экспертов команды NFP

Автор статьи: Анна Макова, старший консультант отдела методологии и учета.

- Рубрика: Новости NFP, Полезные материалы