- Главная

- Инструкция 1С

- Как легко управлять ликвидностью группы компаний в 1С:УХ

Как легко управлять ликвидностью группы компаний в 1С:УХ

- Дата публикации: 29.06.2023

В настоящей статье мы рассмотрим какие финансовые инструменты автоматизированы в 1С:УХ, а также, с помощью каких инструментов можно эффективно управлять ликвидностью компании.

| Перед тем как мы начнем раскрывать данную тему, рассмотрим понятия «Финансовые инструменты» и «Управление ликвидностью».

Финансовые инструменты – это любой контракт, продажа или передача которого обеспечивает получение денежных средств. Выделяют первичные (например, акции) и производные (например, валютный своп) инструменты. Управление ликвидностью — это деятельность предприятия, направленная на обеспечение такого размещения средств, чтобы в любой момент в короткий срок была возможность расплачиваться по обязательствам. Виды Финансовых инструментовКак только у компании возникла нехватка денежных средств для покрытия финансовых обязательств, ей необходимо принимать меры по срочному восстановлению ликвидности предприятия. Мерами по устранению кассовых разрывов могут служить различные финансовые инструменты. В системе ФИ представлены как виды договоров с определенными условиями. Для каждого вида предусмотрены свои параметры и набор реквизитов. В 1С: Управление Холдингом автоматизирован учет таких финансовых инструментов как:

Виды договоров представлены ниже на схеме (см.рис.1):  Рисунок 1. Виды договоров Обзор документов для отражения операций по учету ФИ Для оценки ликвидности компании необходимо корректное введение документов, которые могут повлиять на финансовый результат деятельности компании. В 1С: Управление Холдингом поддерживается учет операций по отражению финансовых инструментов. Перечень документов для отражения операций представлен ниже на схеме (см.рис.2).  Рисунок 2. Перечень документов для отражения операций по учету ФИ Для каждой типовой операции представлен документ с определенным набором реквизитов, необходимых для корректного формирования проводок на соответствующих счетах бухгалтерского учета. Для учета векселей в 1С: УХ поддерживаются ситуации, когда компания является:

Порядок работы с вышеперечисленными документами по учету векселей:

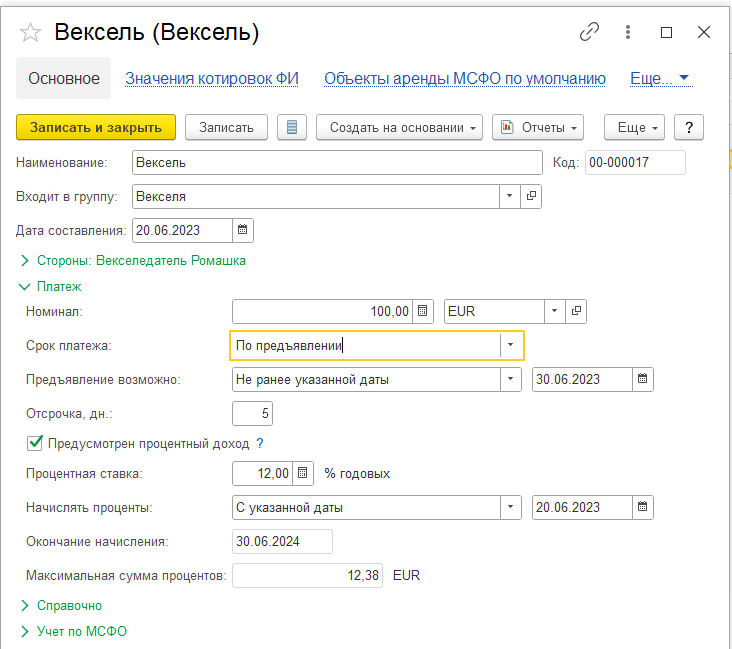

При создании векселя обязательно заполняются следующие реквизиты (см.рис.3):

Рисунок 3. Документ «Вексель»

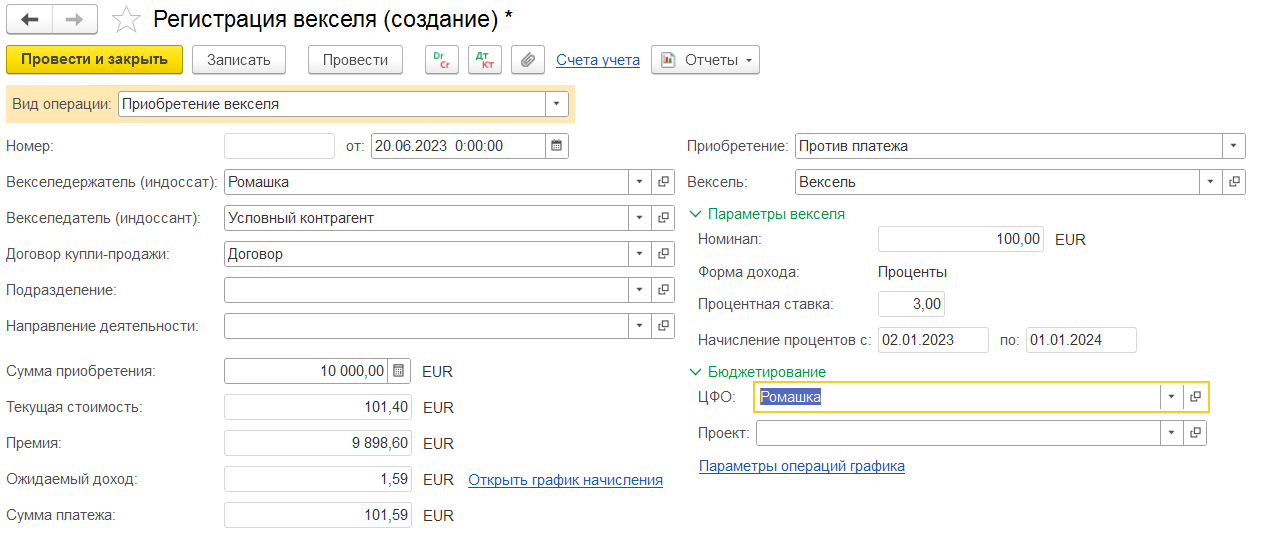

При заполнении документов по учету векселей для корректного отражения в учете обязательно указываются (см.рис.4):

Рисунок 4. Регистрация векселя

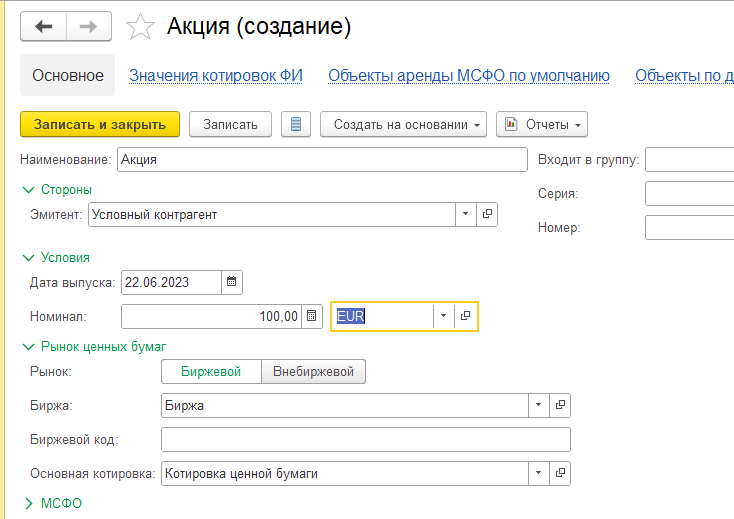

При создании новой акции обязательны к заполнению следующие реквизиты (см.рис.5):

Рисунок 5. Документ «Акция»

При заполнении документов по учету акций обязательно указываются (см.рис.6):

Рисунок 6. Ввод документа по учету ценной бумаги

Существует множество инструментов управления рисками ликвидности, например, открытие кредитных линий, получение банковских гарантий, аккредитив, факторинг. Ниже рассмотрим особенности оформления таких операций в системе 1С:Управление холдингом, обеспечивающих корректное отражение их в учете с возможностью последующего отслеживания исполнения в системе. Особенности заполнения документов по учету ФИ: кредит, депозит, МНО, факторинг Формы договоров привлечения и размещения ДС представлены следующим набором параметров к заполнению:

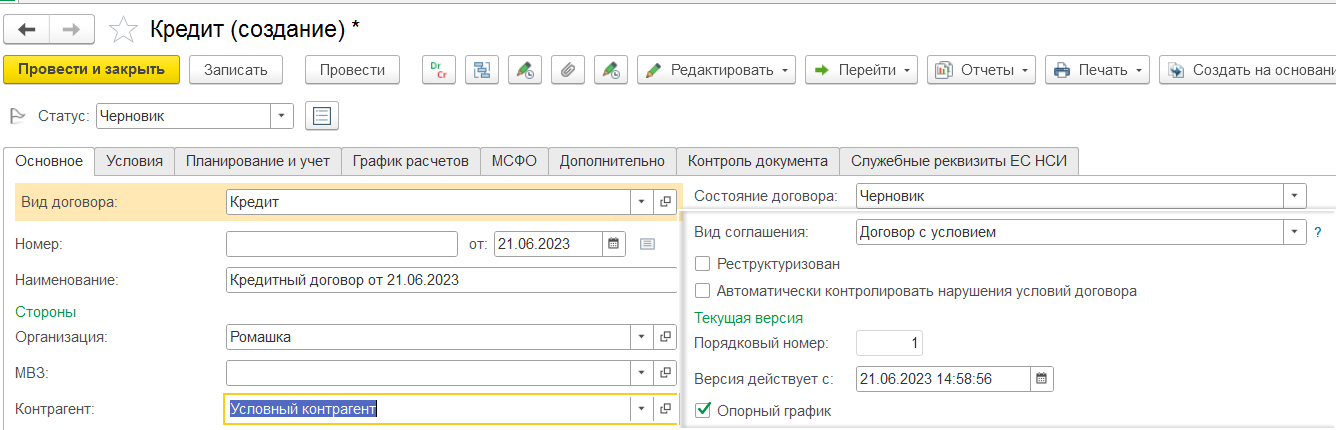

Пройдя по гиперссылке «Счета учета» на закладке «Планирование и учет» открывается окно для настройки счетов БУ для отражения начислений (проводок). Данные настройки заполняются по умолчанию, но при необходимости корректируются. Заполнение вида договора «Кредит» Для ввода кредитов и кредитных линий предназначен вид договора «Кредит» (см.рис.7). Одним из важных реквизитов для заполнения является «Вид соглашения». Если выбирается вид — договор с условием, то в нем будут прописаны все необходимые условия и будет возможность ввести график расчетов, если выбирается вид — рамочный договор, то в нем фиксируются общие моменты и условия, а уже четко прописываются условия в Спецификации к договору. Также для кредитов специфичен признак того, что договор уже проходил реструктуризацию, чтобы не подаваться второй раз на его реструктуризацию. Также доступно включение настройки «Автоматически контролировать нарушения условий договора» для автоматического оповещения ответственного и фиксации фактов нарушений договора с обоих сторон. Также указывается, является ли данная версия договора опорной, т.е согласованной со второй стороной.  Рисунок 7. Оформление вида договора «Кредит» вкладка «Основное»

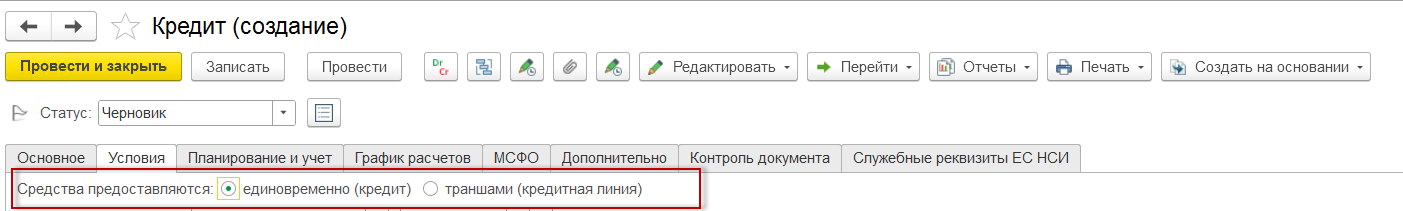

Все остальные условия сгруппированы на одноименной вкладке «Условия». От корректного заполнения реквизитов на данной вкладке зависит расчет графика оплат и начислений. Для рамочных договоров всегда устанавливается, что это кредитная линия. Для создания договора с условием, если планируется разово получить деньги, и далее вернуть, то устанавливается тип «Единовременно (кредит)», если планируется, что все транши будут вестись в одном графике и нет потребности делить их на виды взаиморасчетов, тогда устанавливается тип «Траншами (кредитная линия)» (см.рис.8).  Рисунок 8. Оформление вида договора «Кредит» вкладка «Условия» Далее необходимо устанавливается сумма кредита, в какой валюте предоставлены денежные средства, период действия договора (см.рис.9).  Рисунок 9. Оформление вида договора «Кредит» вкладка «Условия» Настройка процентов осуществляется в разделе «Проценты» на вкладке «Условия». Для кредитов возможно указание как фиксированной кредитной ставки, так и плавающей, а также доступен ручной ввод значений (см.рис.10).  Рисунок 10. Оформление вида договора «Кредит» вкладка «Условия» Если ставка фиксированная, то есть возможность указать, является ли данная ставка неизменной в течение всего срока действия договора, тогда достаточно указать ставку без ручного ввода значений, либо она, начиная с какой-то даты, меняется, тогда необходимо пройти по гиперссылке «Редактировать» и задать значение ставки на дату изменения (см.рис.11).  Рисунок 11. Оформление вида договора «Кредит» вкладка «Условия» Плавающая процентная ставка определяется значениями котировок финансовых инструментов (см.рис.12).  Рисунок 12. Оформление вида договора «Кредит» вкладка «Условия» Выбранному значению может быть установлено фиксированное значение с указанием «коридора» результирующий ставки: «Не менее», «Не более» (см.рис.13).  Рисунок 13. Оформление вида договора «Кредит» вкладка «Условия»

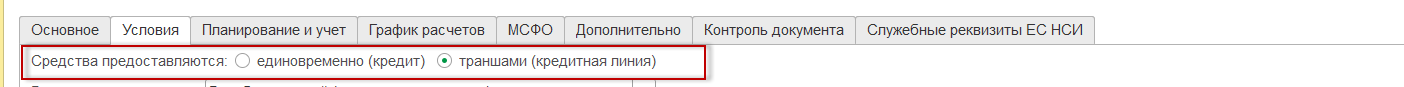

Для оформления кредитной линии необходимо на вкладке «Условия» установить переключатель «Средства предоставляются» — «Траншами (кредитная линия)» (см.рис.14).  Рисунок 14. Оформление вида договора «Кредит» вкладка «Условия»

Далее устанавливается вид лимита (возобновляемый или невозобновляемый). В случае если будет включен флажок для включения возможности планирования траншей из ПК, кредитная линия будет доступна для оформления транша из ПК (см.рис.15).  Рисунок 15. Оформление вида договора «Кредит» вкладка «Планирование и учет»

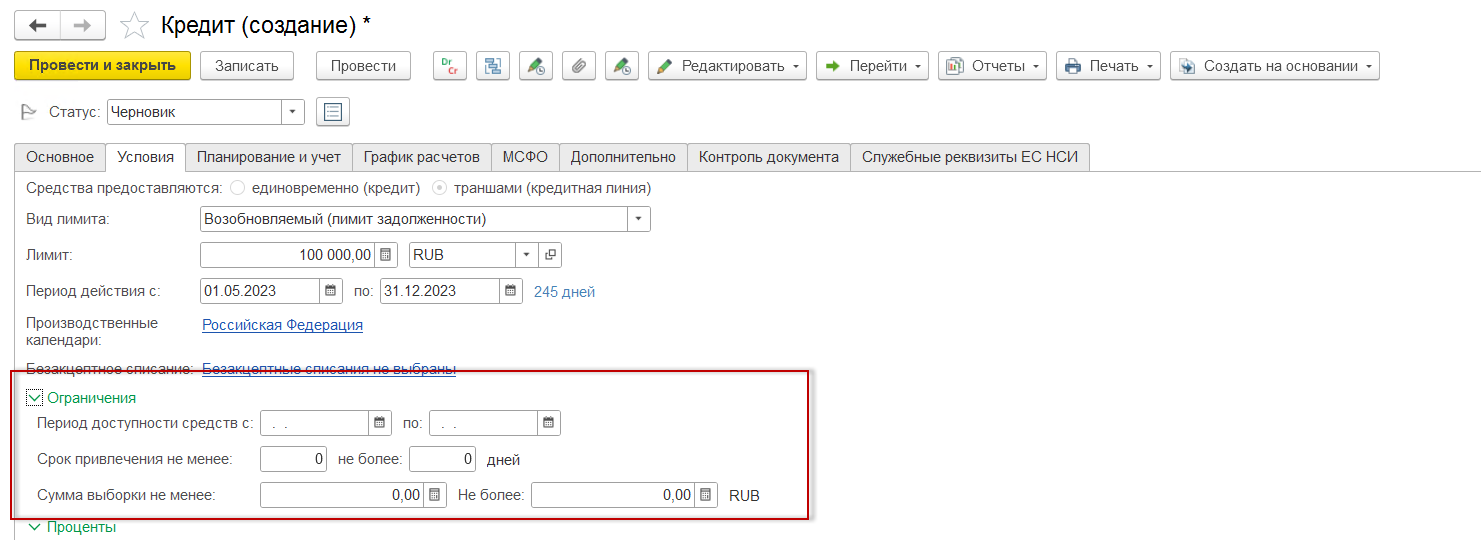

Неотъемлемой частью кредитной линии являются ограничения на использование траншей по суммам, по срокам траншей, по периоду доступности средств (см.рис.16).  Рисунок 16. Настройка ограничений при оформлении вида договора «Кредит»

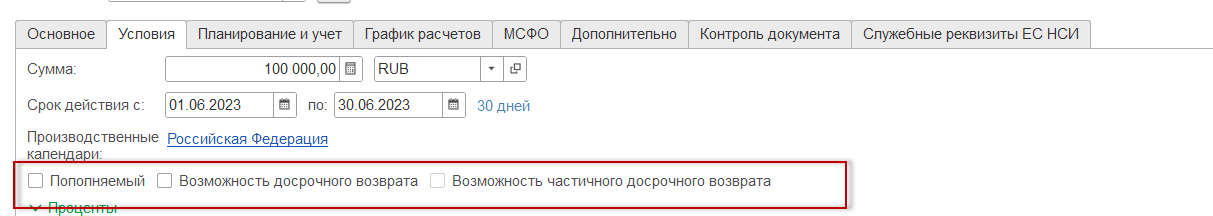

На вкладке «График расчетов» отражается график оплат и начислений, с учетов произведенных настроек. График формируется автоматически, и при необходимости корректируется. Для анализа данных по кредитам предназначен отчет «Кредитный портфель», в котором отражается информация сколько получено и сколько возвращено денежных средств по договорам. Данный отчет позволяет своевременно выявлять просроченные платежи, что минимизирует риски отзыва кредита. Заполнение видов договоров «Депозит» и «МНО» Оформление депозита и МНО выполняется с одноименными видами договоров. На вкладке «Условия» (см.рис.17) при оформлении обоих инструментов в случае если установлен вид соглашения «Договор с условием» обязательно заполняются сумма, если установлен вид «Рамочный договор», то сумму не заполняется. Также заполняются обязательно период размещения средств, процентная ставка, периодичность платежей.  Рисунок 17. Оформление вида договора «Депозит» вкладка «Условия» В обоих инструментах есть возможность указать признаки: пополнения ДС, досрочного возврата, а также частичного досрочного возврата (см.рис.18).

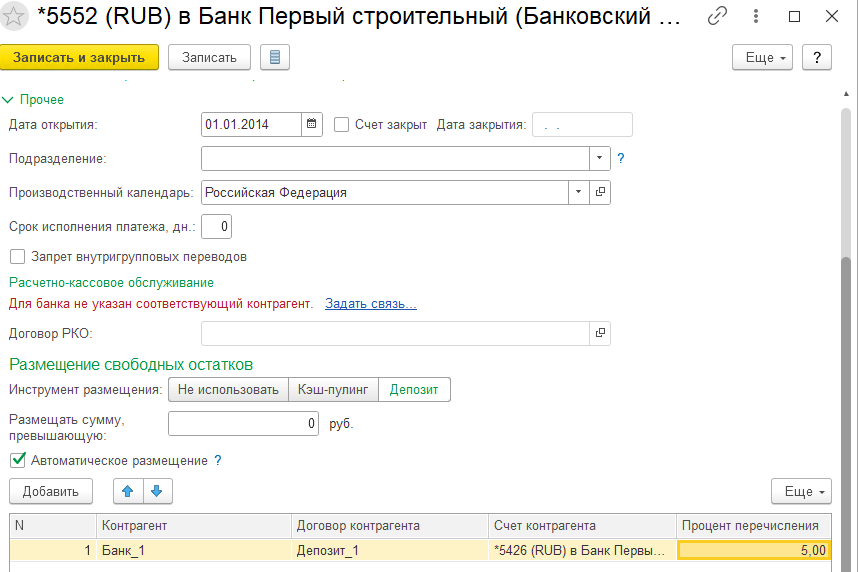

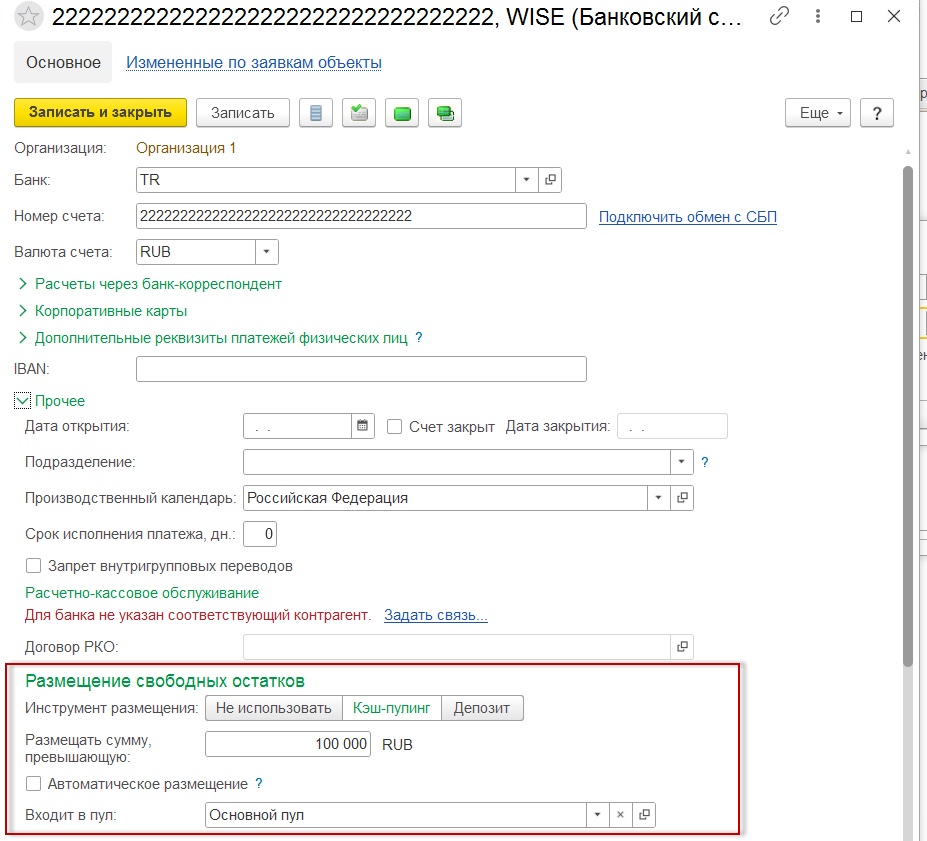

Рисунок 18. Оформление вида договора «Депозит» вкладка «Условия» Если включена настройка «Возможность досрочного возврата», то доступна возможность указания ставки досрочного возврата. А для пополняемого депозита с возможностью частичного возврата доступно указание порядка зачета сумм при возврате по методам: FIFO или LIFO (см.рис.19). Параметры вида Договора «Минимальный неснижаемый остаток» аналогичны параметрам вида «Депозит», но такие договоры и суммы их лимитов отражаются в ПК.  Рисунок 19. Оформление вида договора «Депозит» вкладка «Условия» После оформления депозита есть возможность прикрепит данный Договор к банковскому счету и установить настройку автоматического размещения денежных средств (см.рис.20).  Рисунок 20. Карточка банковского счета

Такой механизм обеспечивает компании своевременный вывод свободных денежных средств со счетов с целью защиты денег, а также получения дополнительного дохода. При этом компания может при необходимости распоряжаться этими деньгами. Заполнение вида договора «Факторинг» Факторинг позволяет компании сконцентрироваться на максимизации прибыли, гарантируя погашение в срок задолженностей, избавляя компанию брать дополнительные кредиты в банках. Система 1С:УХ обеспечивает возможность оформления таких документов. Оформление факторинга выполняется по одноименному виду договора. На вкладке «Условия» обязательно заполняется допустимая задолженность по договору, процент аванса и процентная ставка по факторингу, сумма комиссии, а также способ вычисления даты факторинга. Особенности заполнения документов по учету прочих ФИ: Аккредитив выданных, Гарантия выданнаяВиды договоров по учету прочих ФИ содержат следующий набор реквизитов к заполнению:

По гиперссылке «Параметры операций графика» на вкладке «Планирование и учет» открывается форма настройки статей бюджета и аналитик для документов планирования. Заполнение вида договора «Аккредитив выданный» Преимущество аккредитива выданного – гарантированное получения в срок денежных средств от покупателя, а также гарантированный возврат денег, в случае если сделка будет отменена. Для регистрации аккредитива в 1С: Управление холдингом предназначен одноименный вид договора. На вкладке «Основное» заполняется информация о сторонах сделки, условия задаются на одноименной вкладке (см.рис.21). Основными реквизитами аккредитива являются:

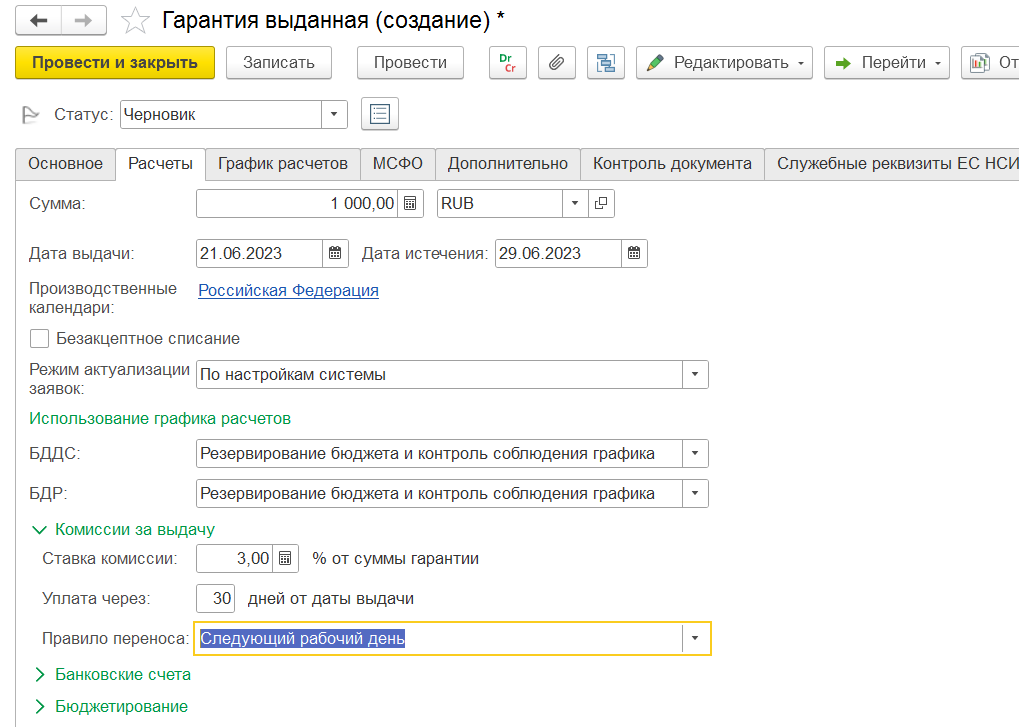

Также, задаются условия по периодичности уплаты процентов (периодически, в конце срока) и расчетная база дней.  Рисунок 21. Оформление вида договора «Аккредитив выданный» вкладка «Условия» На вкладке «График расчетов» выводятся результаты расчета графика начислений и оплат (см.рис.22).  Рисунок 22. Оформление вида договора «Аккредитив выданный» вкладка «График расчетов» Заполнение вида договора «Гарантия выданная» Банковская гарантия – надежное средство финансового обеспечения, которое позволяет обеспечивать обязательства по сделкам без необходимости изымать ДС из оборота на длительный срок. Для регистрации гарантии выданной в 1С:УХ предназначен одноименный вид договора. На вкладке «Основное» обязательно заполняется информация о виде гарантии, сторонах сделки, параметры заполняются на вкладке «Условия» (см.рис.23). Основными реквизитами гарантии являются:

Рисунок 23. Оформление вида договора «Гарантия выданная» вкладка «Условия» На вкладке «График расчетов» выводятся результаты расчета графика начислений и выплат по банковской гарантии. Процесс работы с ковенантамиВажным параметром финансовых инструментов в 1С:УХ является ковенант. Финансовый ковенант – это обязательство между заемщиком и кредитором, которое подразумевает определенный перечь действий, которые заемщик обязуется выполнять на протяжении действия договора. Функционал 1С:УХ по учету ковенант позволяет минимизировать риски преждевременного возврата заемных денежных средств, а также заблаговременно выявить нарушение и вовремя получить от кредитора вейвер (освобождение от ответственности). Работа с ковенантами предусмотрена для таких договоров, как:

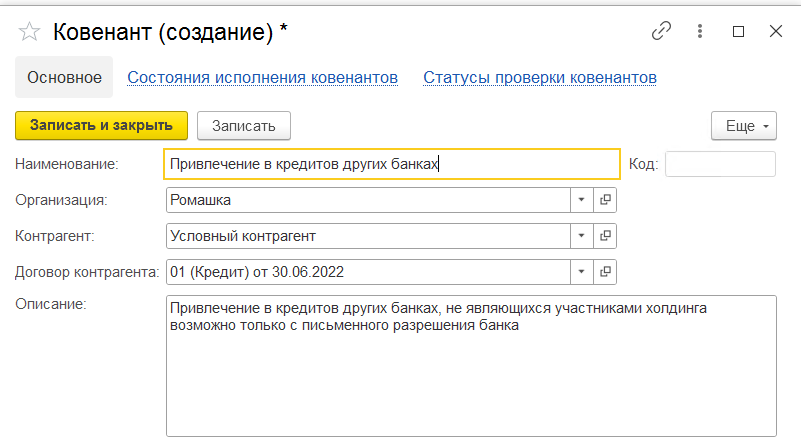

Процесс работы с ковенантами представлен на схеме ниже (см.рис.24):  Рисунок 24. Схема «Процесс работы с ковенантами» Создание ковенант осуществляется в одноименном справочнике, который расположен в разделе «Казначейство» подраздела «Корпоративное казначейство». Для ковенант доступны к заполнению реквизиты:

Ниже представлен пример заполнения (см.рис.25):  Рисунок 25. Создание элемента справочника «Ковенанты»

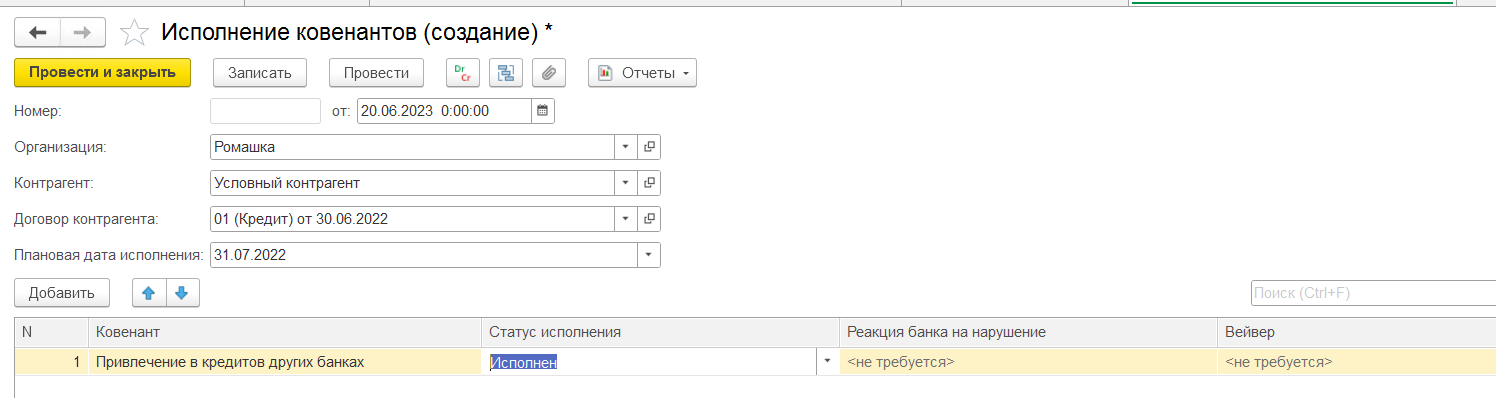

Прикрепление ковенантов к Договору осуществляется либо при создании, как описано выше, либо непосредственно из Договора на закладке «Условия» (см.рис.26).  Рисунок 26. Прикрепление ковенанта из карточки договора Во всплывающем окне при нажатии кнопки «Добавить» из карточки документа выводятся все доступные ковенанты, привязанные к данному Договору. Можно выбрать уже созданные ковенанты в системе, либо создать новые по кнопке «Создать». Также в Договоре определяется периодичность проверки и дата начала отсчета ковенант (см.рис.27).  Рисунок 27. Прикрепление ковенанта из карточки договора Если ковенант не предусматривает периодическую проверку, то необходимо указать признак «Непериодический». На дату проверки необходимо вводить документ «Исполнение ковенантов» (см.рис.28). К заполнению доступны следующие поля:

Рисунок 28. Создание документа «Исполнение ковенантов» В системе предусмотрены оповещения-напоминания ответственным о необходимости отражения исполнение ковенантов и оповещение, если на дату проверки не создан документ «Исполнение ковенантов». Настройка оповещений осуществляется из Регистра сведений «Настройки оповещений», который расположен в разделе «Процессы и согласование» (см.рис.29). В настройках вводятся категория оповещения, событие системы и количество дней за сколько до и после наступления события направлять напоминание, и далее нажимается кнопка «Записать и закрыть».  Рисунок 29. Настройка оповещения

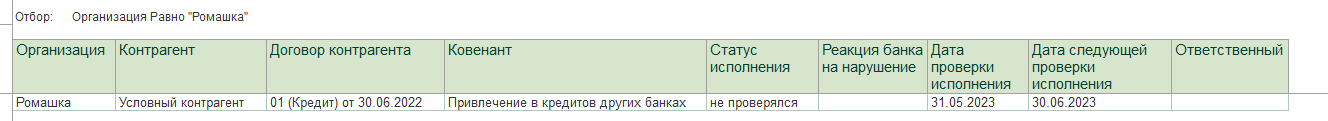

Мониторинг исполнения ковенант осуществляется в отчете «Отчет по ковенантам». Для формирования отчета необходимо перейти в раздел «Казначейство» подраздел «Отчеты» (см.рис.30).  Рисунок 30. «Отчет по ковенантам» В отчете отражается информация о статусе исполнения, реакции банка на нарушение, а также информация об ответственном за проверку. Кэш-пулинг как инструмент управления ликвидностью Важной задачей успешного ведения бизнеса является оптимизация управления ликвидностью. Существует множество инструментов по управлению, одним из которых является Кэш-пулинг. Кэш-пулинг — это консолидация ДС внутри группы на мастер-счете с целью использования временно свободных ДС на счетах одних компаний для обеспечения потребности в ДС других без привлечения кредитования. Кэш-пулинг – это инструмент:

На практике применяется два вида пулинга, в зависимости от способа движения ДС: номинальный и физический. Номинальный кэш-пулинг — не предусматривает физического перевода ДС на мастер-счет. Физический кэш-пулинг — подразумевает заключение договора внутригруппового займа с последующим отражением процентных доходов/расходов. Данный вид позволяет автоматически концентрировать на одном мастер-счете всю ликвидность группы, что значительно упрощает ее управление. Данный инструмент реализуется, когда требуется:

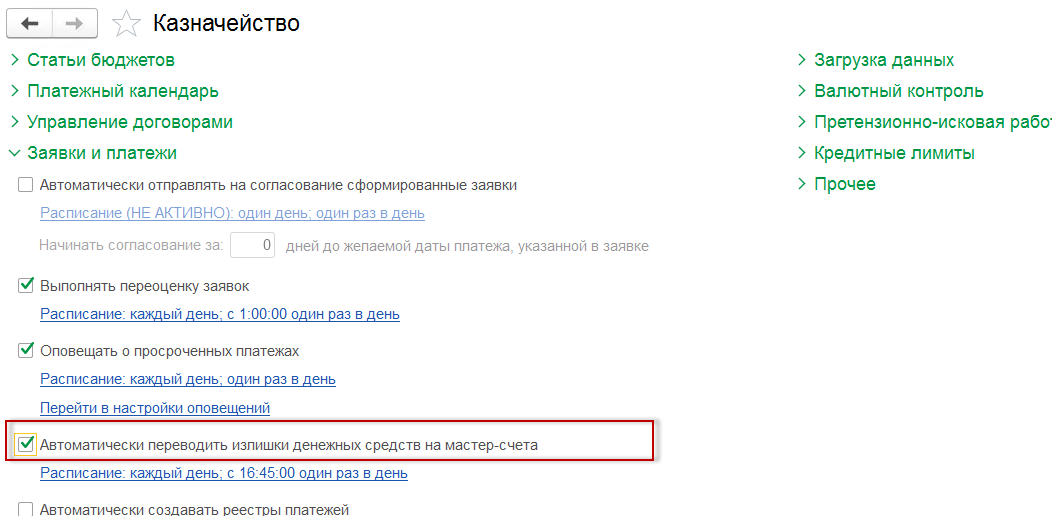

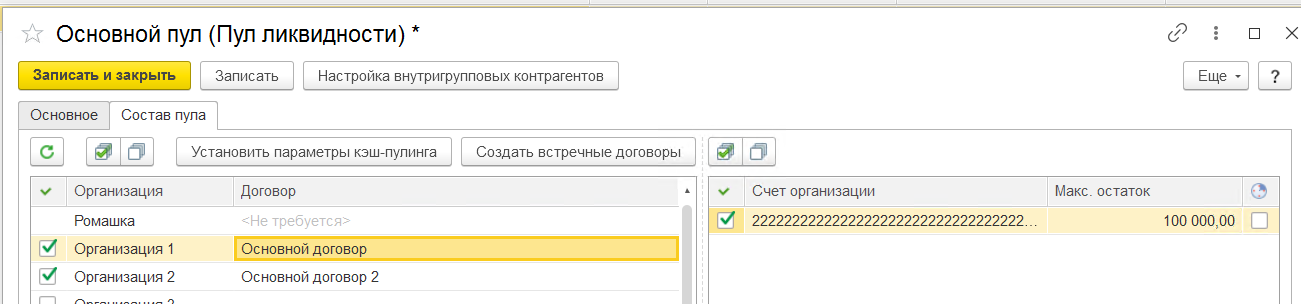

В системе 1С:УХ реализован только физический (материальный) кэш-пулинг, т.е. автоматическое перечисления ДС участниками пула на мастер-счета. В разделе «Общие справочники и настройки» доступна возможность установить автоматический перевод излишек ДС на мастер – счета с указанием когда будут перечисляться ДС и с какой периодичностью. При включении данной функции будут автоматически создаваться документы планирования (см.рис.31).  Рисунок 31. Настройки казначейства Настройка кэш-пулинга осуществляется в справочнике «Пулы ликвидности» раздела «Казначейство». Настройка пула делится на две части:

Рисунок 32. Настройки пула ликвидности 2. Заполнение вкладки «Состав пула». Для каждой участника-организации указывается Договор, по которому будет осуществляться перевод денег (см.рис.33).  Рисунок 33. Настройки пула ликвидности

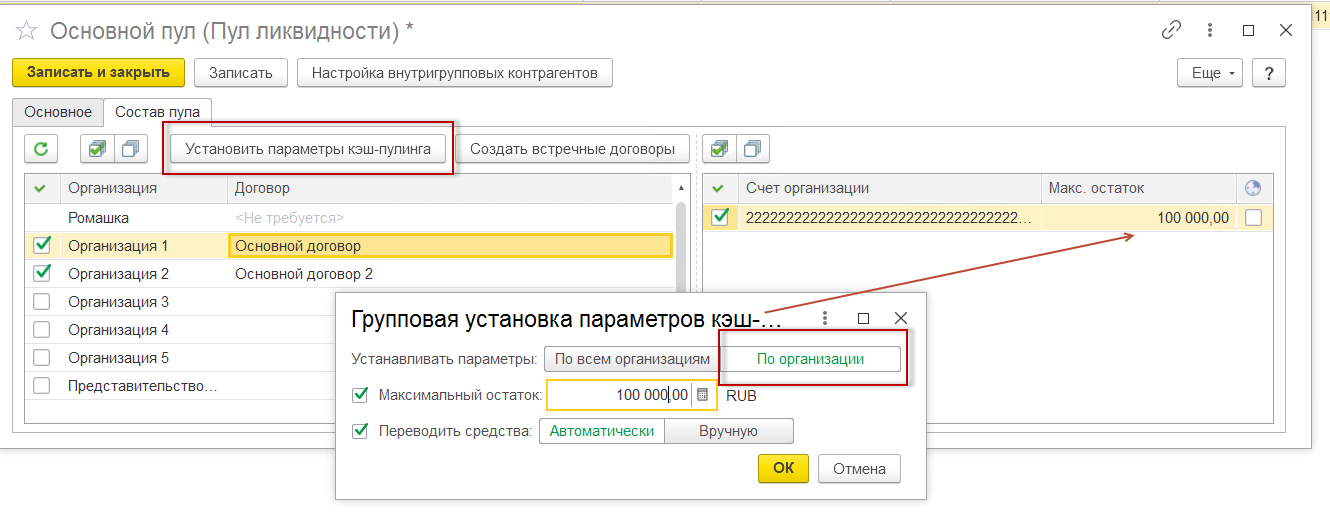

Установка лимитов остатков ДС доступна по кнопке «Установить параметры кэш-пулинга». Возможна установка лимитов как для определенной компании, так и для всех участников пула, в случае если для всех применяется один лимит (см.рис.34).  Рисунок 34. Настройки пула ликвидности При создании пула ликвидности автоматически заполняется раздел «Размещение свободных остатков» в карточке «Банковский счет» (см.рис.35).  Рисунок 35. Настройки в карточке банковского счета

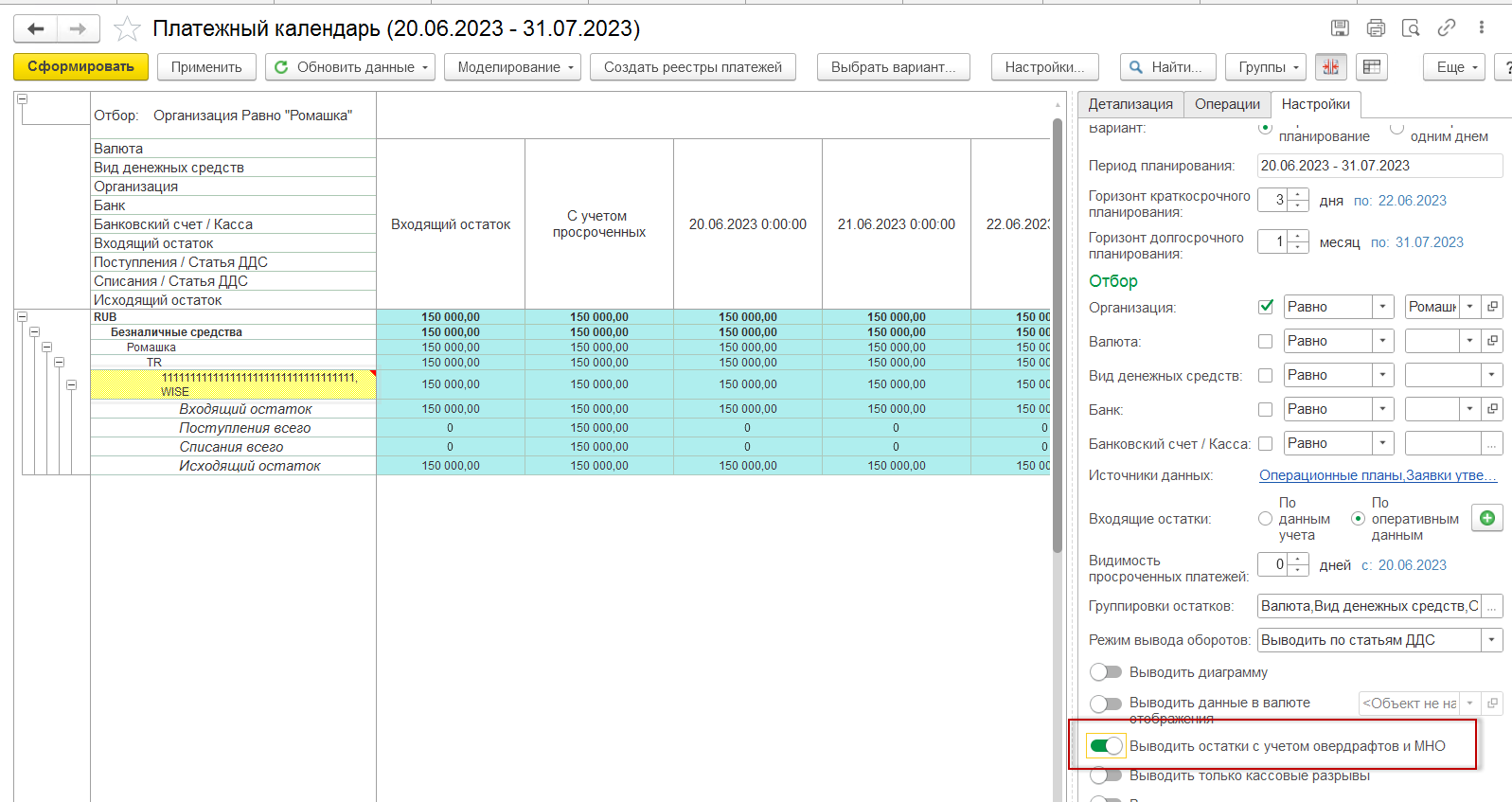

В карточке возможно включить/отключит настройку автоматического размещения ДС. Таким образом, инструмент «Кэш-пулинг» позволяет эффективно управлять ликвидностью и снижать затраты на покрытие кассовых разрывов. МНО и овердрафты в Платежном календареИнструментом оперативного планирования ДДС является Платежный календарь, в котором отражается информация по прогнозным остаткам и оборотам. В ПК выводится информация по всем организациям, расчетным счетам и кассам. Но также доступна возможность с помощью группы настроек «Отбор» ограничивать информацию. Также, в ПК доступны настройки, которые влияют на вывод данных и расчет прогнозов. В отчете отражаются остатки на счетах без учета договоров, устанавливающих некий овердрафт или, наоборот, неснижаемый остаток (см.рис.36).  Рисунок 36. Платежный календарь При включении режима прогнозирования с учетом лимитов овердрафтов и МНО появляется возможность определить, нужны ли какие-то активные действия для покрытия кассовых разрывов. Активируется данный режим при включении тумблера «Выводить остатки с учетом овердрафтов и МНО» (см.рис.37).  Рисунок 37. Настройки в ПК

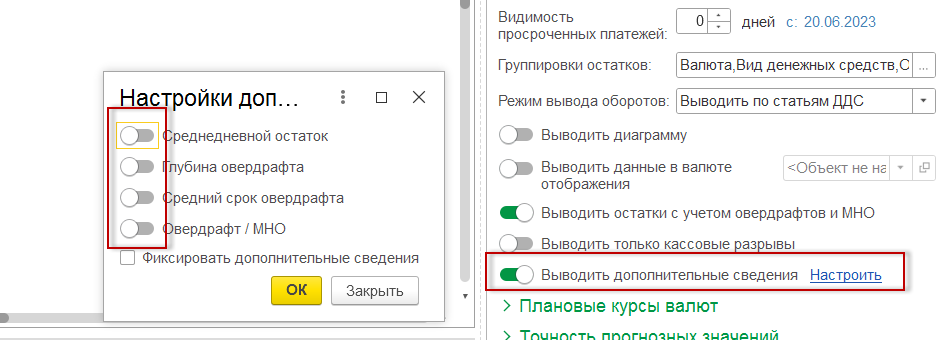

Если компания выходит за пределы минимального неснижаемого остатка, в зависимости от настроек ПК, либо эта сумма будет отражаться как отсутствующая на счете (будет отображаться кассовый разрыв), либо же не будут отображаться кассовые разрывы, но такие ячейки будут подсвечиваться желтым цветом. В случае, если выводится информация с учетом овердрафта, то пока компания находится в лимите овердрафта, кассовые разрывы в ПК не отображаются. Либо же, при отключении отображения с учетом овердрафта, как только компания выходит за рамки собственных средств, будет выводится информация о кассовых разрывах. Тумблер «Выводить дополнительные сведения» — выводит дополнительные колонки (см.рис.38):

Рисунок 38. Настройки в ПК

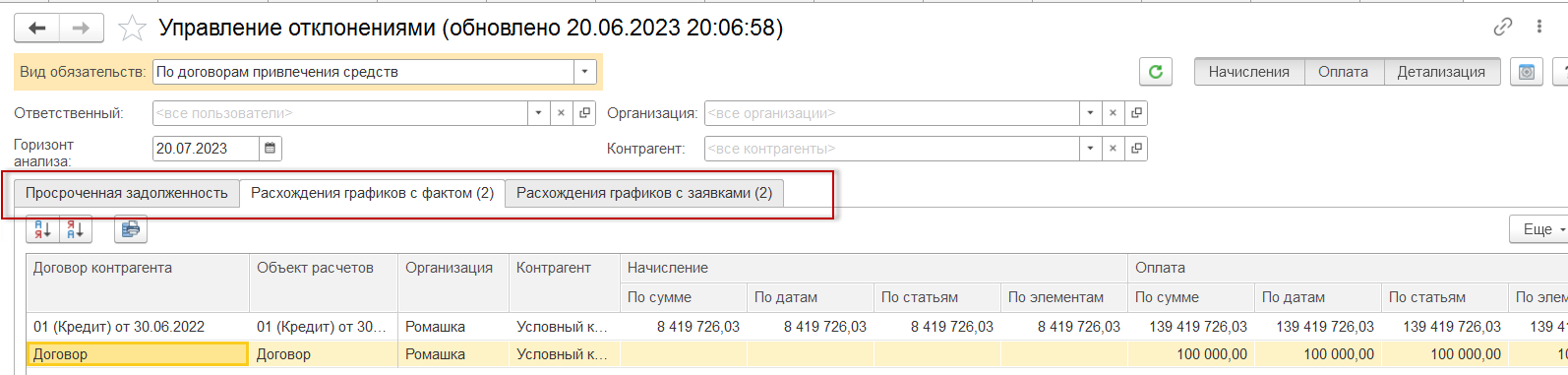

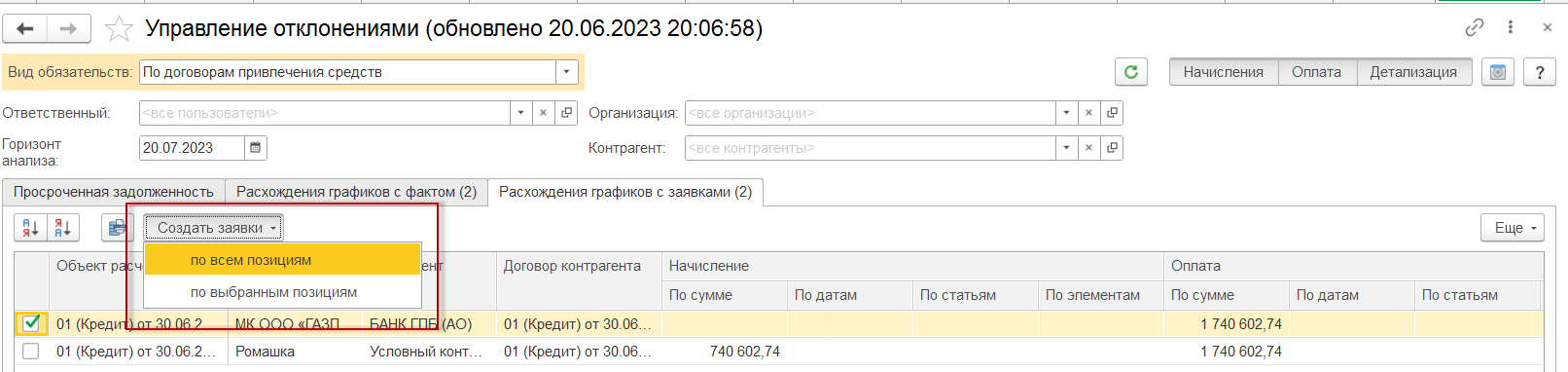

Контроль финансовых инструментов с помощью обработки Управления отклонениямиВ системе большая часть договоров формирует графики расчетов, на основании которых формируются заявки. Графики формируют и операции с ценными бумагами. Вносить изменения, контролировать отклонения сроков, сумм, статей по каждому графику является трудоемкой задачей. Для контроля графиков и созданных по ним заявками предназначена обработка «Управление отклонениями» (см.рис.39). Обработка «Управление отклонениями» — это инструмент, который позволяет анализировать исполнение всех финансовых инструментов в едином унифицированном интерфейсе. Она позволяет отслеживать просроченную задолженность, что позволяет быстро планировать ее погашение, отражает расхождение плана с фактом. Форма разделена на три части:

Рисунок 39. Обработка «Управление отклонениями» В обработке доступны отборы по Организации, Контрагенту, ответственном. Также в обработке можно установить горизонт анализа, который позволит исключить данные, дата исполнения по которым больше заданного горизонта планирования. В обработке отражаются только расхождения графиков с документами планирования и фактическим исполнением. В случае, если отклонения отсутствуют, данные в обработке не отражаются. Из обработки можно открыть список просроченных заявок по одноименной кнопке на закладке «Расхождения графиков с заявками» (см.рис.40):  Рисунок 40. Просроченные заявки из обработки «Управление отклонениями» Также из обработки доступно создание заявок на оплату (см.рис.41).  Рисунок 41. Создание заявок из обработки «Управление отклонениями» Данная функция применяется только в случае, если в настройках блока «Казначейство» не установлен флажок «Автоматически создавать заявки по графикам расчетов» (см.рис.42).  Рисунок 42. Настройки Казначейства ВыводВ данной статье были рассмотрены возможности системы 1С: Управление холдингом в части ведения учета по ФИ и рассмотрены основные инструменты по управлению ликвидностью компании. В завершении данной статьи выделим основные возможности системы в части ведения учета ФИ:

|

| Автор статьи — Цыбулина Марина Старший консультант офис NFP компании Первый Бит |

Получите бесплатную консультацию от экспертов NFP Первый Бит

|

- Рубрика: Инструкция 1С, Новости NFP, Полезные материалы