- Главная

- Полезные материалы

- Кэш-пулинг в «1С:Управление Холдингом 8»: автоматизация управления ликвидностью группы компаний

Кэш-пулинг в «1С:Управление Холдингом 8»: автоматизация управления ликвидностью группы компаний

- Дата публикации: 24.04.2019

Статья старшего консультанта компании NFP Анастасии Гавриловой подробно описывает настройку кэш-пулинга в «1С:Управление Холдингом 8»

В условиях динамично развивающегося рынка и меняющихся условий экономики одной из главных задач компаний является оптимизация управления ликвидностью. Для этого могут применяться различные инструменты, одним из которых является Кэш-пулинг (от англ. Cash pooling).

Кэш-пулинг – это система, позволяющая эффективно управлять денежными потоками, наиболее часто применяется компаниями с холдинговой структурой, которые имеют различные направления бизнеса и обширную сеть дочерних компаний, филиалов и структурных подразделений.

Что такое Кэш-пулинг ?

При внедрении системы Кэш-пулинга происходит организация так называемого «пула» холдингом или группой юридических лиц. В рамках данного пула должна быть определена компания – держатель мастер-счета, на котором будет аккумулироваться вся ликвидность группы и с которого происходят подкрепления денежными средствами компаний-участников пула. Как правило, все переводы денежных средств внутри пула автоматизированы, порядок и условия задаются клиентом.

Гибкость системы позволяет отражать движение денежных средств в рамках пула даже если счета участников группы находятся в разных банках.

Кэш-пулинг может осуществляться в нескольких вариантах:

Zero Balancing – при использовании данного варианта все положительные остатки на счетах участников пула автоматически переводятся на единый мастер-счет, с которого в дальнейшем происходит пополнение оборотных средств дочерних компаний или филиалов в случае, если у участника пула недостаточно средств для осуществления платежа.

Target Balancing – в этом случае могут быть установлены лимиты остатков денежных средств на счетах компаний, соответственно будет происходить перевод только денежных средств сверх установленного порога.

Схематично этот процесс можно представить следующим образом:

По способу движения денежных средств выделяют номинальный и физический (или реальный) кэш-пулинг. Если компании выбирают первый вариант, то будет иметь место только виртуальный перевод денежных средств, в отличие от физического перечисления между счетами при выборе второго варианта.

Физический кэш-пулинг юридически для компаний сопровождается заключением договоров внутригрупповых займов с последующим отражением процентных доходов и расходов.

Каждый из этих вариантов имеет свои достоинства и недостатки. Номинальный кэш-пулинг более прост в администрировании, документальном сопровождении внутригрупповых займов, бухгалтерском учете. Однако, имеет ряд существенных ограничений и минусов:

- Обязательность открытия кредитной линии с банком (соответственно сбор пакета документов для оформления кредитной линии)

- Более дорогое банковское обслуживание, дополнительные комиссии

- Участники пула могут распоряжаться денежными средствами только в пределах кредитного лимита и свободных остатков собственных денежных средств, в то время, как при физическом кэш-пулинге есть возможность использовать свободные средства всех компаний-участников пула.

- Из-за разницы между ставкой по овердрафту и ставкой, начисляемой на свободный остаток финансовый результат обычно ниже.

Этот пример можно увидеть на схеме:

Ввиду большого объема операций и необходимости оперативного контроля для автоматизации рекомендуется использовать специализированное ПО. Конфигурация 1С:Управление Холдингом 8 имеет всю необходимую функциональность.

Как настроить кэш-пулинг в 1С:Управление Холдингом 8

Настройка данной функциональности является достаточно простой и интуитивно понятной, но мы рассмотрим ее подробно.

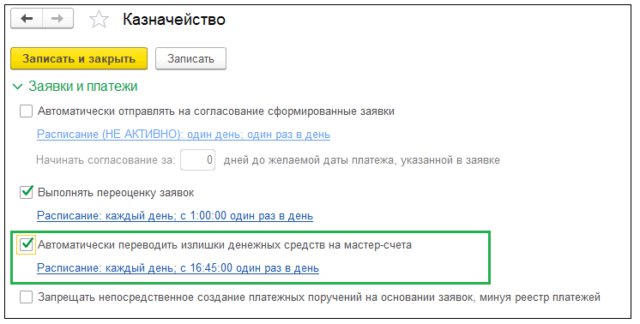

В разделе Казначейство / Настройки казначейства можно установить порядок переводов излишков денежных средств: при выборе варианта автоматической переброски становится доступной установка регулярности таких переводов с указанием расписания или периодичности повторения. Эта настройка означает, что генерация заявок на оплату будет происходить автоматически.

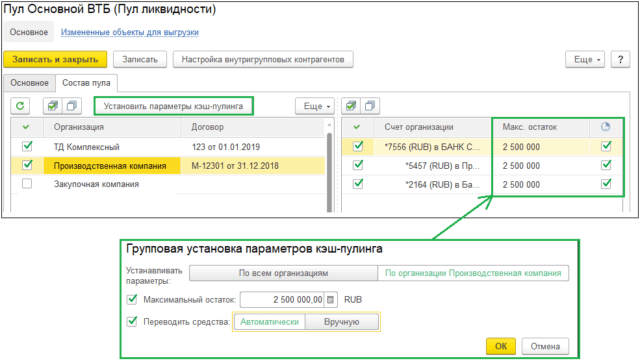

Для создания пула в разделе Казначейство / Пулы ликвидности необходимо создать новый элемент. Настройка делится на две части:

- заполнение данных по мастер-счету (Организация-владелец, номер счета, статья ДДС для постановки по умолчанию)

- и указание состава пула

Здесь должны быть указаны все организации, которые входят в периметр кэш-пулинга. Для каждой организации указывается договор, в рамках которого будут отражены переводы денежных средств. В пул может быть включено неограниченное количество расчетных счетов организации. Однако в данной форме нет контроля относительно того, включен ли расчетный счет организации в другие пулы. Пользователь при заполнении данной настройки самостоятельно контролирует это. Один расчетный счет может быть включен только в один пул.

По кнопке «Установить параметры кэш-пулинга» можно быстро установить лимиты остатков денежных средств для определенной организации или всех организаций

Это удобно в случае, если применяется один лимит.

Также возможна настройка лимита индивидуально для каждого счета (справочник «Банковские счета»). При записи настроек пула заполняется раздел «Размещение свободных остатков» в элементе справочника «Банковские счета», определяется принадлежность пулу, указывается установленный лимит. Здесь же можно отключить функцию автоматического перевода денежных средств на мастер-счет:

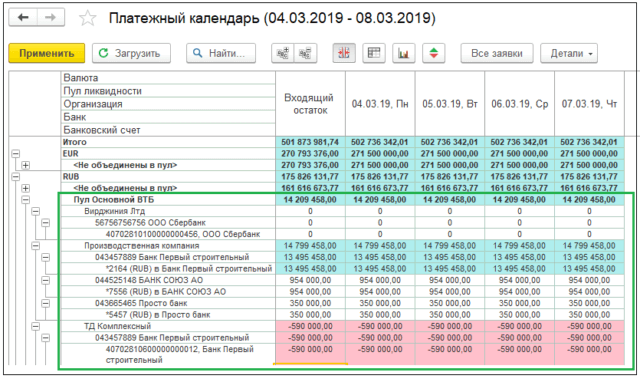

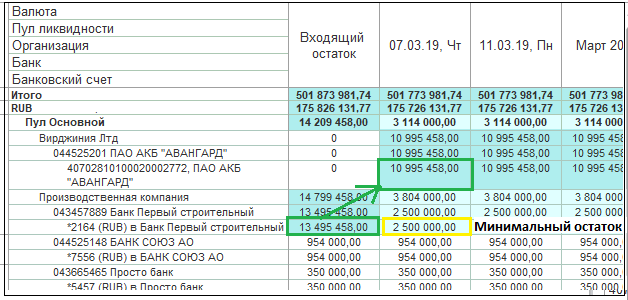

После создания пула указанная структура будет выделена в платежном календаре группировкой «Пул ликвидности»:

Если сделаны настройка автоматического перевода денежных средств, то будут созданы заявки с видом операции «Перемещение внутри группы (выдача займа)»:

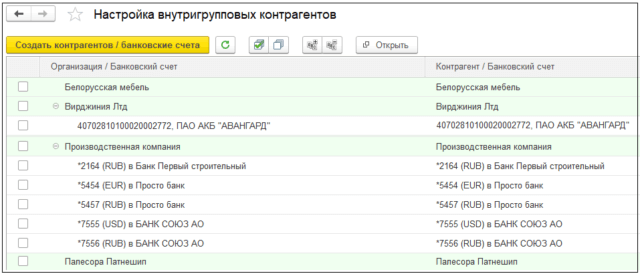

Организация, Контрагент, счета подбираются автоматически, если сделано сопоставление внутригрупповых контрагентов и расчетных счетов (Сервис/Настройка внутригрупповых контрагентов или из элемента справочника Пулы ликвидности / Настройка внутригрупповых контрагентов):

После того, как сформированы и согласованы заявки на оплату, эта информация отразится в платежном календаре, будут видны планируемые остатки денежных средств:

Организации, которые находятся в пуле, могут проводить заявки и при отрицательном остатке денежных средств на счету, тогда будет произведено покрытие «красного сальдо» с мастер-счета. Эти операции отразятся при разнесении банковской выписки.

Функционал конфигурации 1С:Управление Холдингом 8 позволяет учитывать различные финансовые инструменты, в том числе и договоры внутригрупповых займов, привлеченных и выданных. Каждый договор может быть согласован по установленному маршруту согласования.

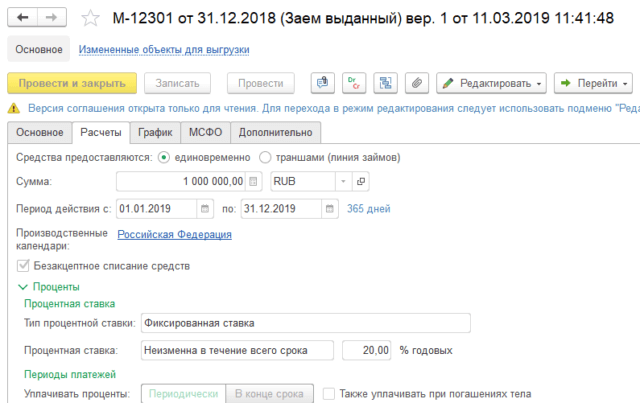

В карточке договора (например, с видом договора «Заем выданный») есть возможность расчета графиков начисления процентов:

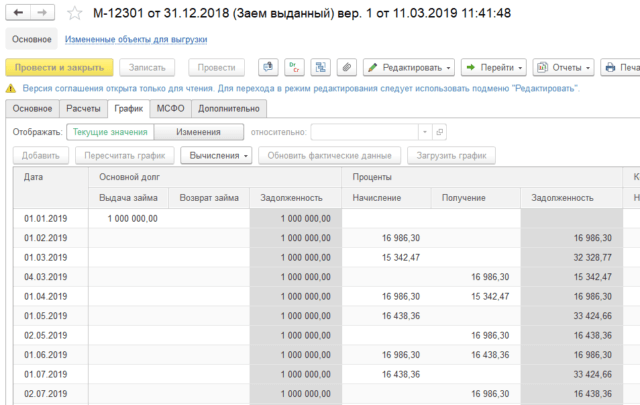

На закладке «График» после записи элемента справочника будет рассчитан график платежей/поступлений по данному договору:

Начисления процентов в бухгалтерском учете будет осуществляться уже на основании первичных документов (например, при разнесении банковской выписки).

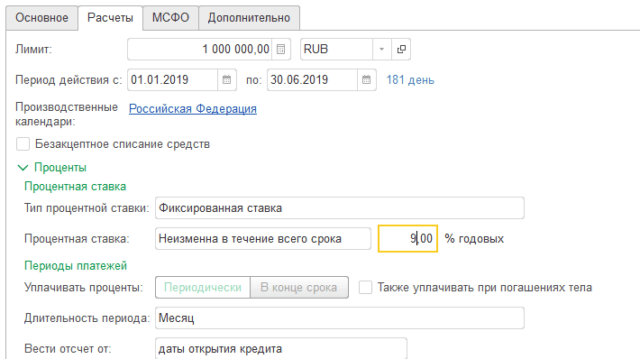

При использовании номинального кэш-пулинга в 1С:Управление Холдингом 8 необходимо использовать договоры с видом «Овердрафт», где в качестве контрагента должен быть указан банк.

На закладке «Расчеты» необходимо установить кредитный лимит и другие условия расчетов:

Для данного вида договора отсутствует график расчетов, так как все начисления процентов и их погашения регулируются банком. Покрытие недостатка денежных средств и дальнейшее погашение задолженности по овердрафту (с учетом начисленных процентов) происходит автоматически в безакцептном порядке и осуществляется банком. После получения выписки банка бухгалтерия организации формирует документы «Поступление на расчетный счет» или «Списание с расчетного счета» с указанием договора овердрафта.

В настоящее время, применение такого инструмента, как кэш-пулинг, позволяет компаниям эффективно управлять ликвидностью и снижать затраты на покрытие кассовых разрывов, ведь привлечение денежных средств внутри группы осуществляется на более выгодных условиях, чем привлечение внешнего финансирования, плюс компании, имеющие избыточные денежные средства, могут получать повышенные проценты на положительный остаток на счете. Конфигурация 1С:Управление Холдингом 8 позволяет эффективно использовать данный инструмент.

Необходимо отметить, что данные операции контролируются налоговыми органами в части обоснованности применения процентных ставок по внутригрупповым займам. Процентная ставка проверяется на соответствие рыночной, если есть существенное расхождение, то для налоговых органов это может говорить о занижении базы по налогу на прибыль в части полученных процентных доходов или, наоборот, необоснованно высоких процентных расходах. Поэтому компании, применяющие кэш-пулинг, должны иметь еще одну точку контроля для снижения потенциальных налоговых рисков.

Вы можете подробнее ознакомиться с продуктом 1С:УХ и услугой разработка методологии бизнес-процессов на специальных страницах нашего сайта.

|

Анастасия Гаврилова Старший консультант NFP |

- Рубрика: Полезные материалы